去年519,今年510—从链上分析的角度看,LUNA会不会真的陷入死亡螺旋?

2022年5月7日,在鲸鱼大量抛售价值 2.85 亿美元的 UST 之后,LUNA / USD 在 5 月 7 日至 5 月 8 日期间下跌了 20%,达到 61 美元,为三个月来的最低水平。由于这次抛售,UST 短暂失去了与美元挂钩的汇率,跌至 0.98 美元的低位。

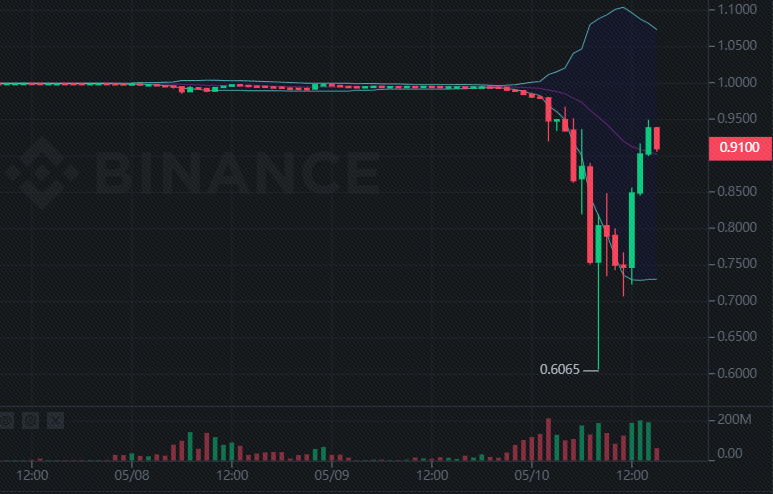

2022年5月10日UST稳定币再次与美元大幅脱钩,跌至0.68美元,创历史新低。LFG(Luna Foundation Guard)宣布将其15亿美元的比特币储备“贷款”给专业做市商以保持锚定。UST和LUNA在透露LFG将借出15亿美元的BTC和UST后,LFG的公共比特币和以太坊钱包都已被耗尽。在大量资金投入的情况下,UST价格逐步回升,已回到0.9美元以上。

其实,这已不是UDT第一次出现“脱锚”的状况。2021年5月19日(519),市场大幅下跌。UST 就因为螺旋清算而出现价格“脱锚”的状况,一度脱锚达 10% 以上,差点进入信心溃败的恶性循环之中。

多次“脱锚”状况的出现表明,“熊市”里受到市场行情和蓄意攻击者的双重威胁,Luna陷入死亡回旋的风险很大,

2022年1月,MakerDAO联合创始人Rune在推特表示:Terra生态稳定币UST和abracadabra生态稳定币MIM是确凿的庞氏骗局(solid ponzis)。推特用户0xHamz发帖描述了可能发生的UST脱钩以及LUNA死亡螺旋的最坏情况。

2022年3月,做为应对,LFG宣布以储备100亿美元BTC的方式来应对可能的UST脱钩。

此次,2022年5月7日和5月10日,UST再次“脱锚”,LFG的公共比特币和以太坊钱包被耗尽。

地址和数据不会骗人,SharkTeam带您从链上分析的角度来看一看LUNA的死亡螺旋是如何产生的,风险到底有多大,何时会出现?

(1)业务模型:算法稳定币(UST/Luna)和高利率(Anchor)

这要从Terra的业务模型谈起。Terra 生态的核心设计思路是围绕如何扩展稳定币 UST 的使用场景及支付需求,UST 的运作采用了双Token设计,Luna:治理、质押和验证的Token,UST:原生美元挂钩的稳定币。简单理解就是每当一个 UST 被铸造出来,就必须烧掉价值一美元的 Luna,且 Luna 通过套利机制帮助维持 UST 与美元的挂钩:如果$UST价格为> 1$,则有机会销毁$Luna ,铸造$UST,并将与挂钩的差额作为利润;如果UST为< 1$,可以为$Luna烧掉$UST以恢复挂钩,以低于1美元的价格购买1 UST并获得价值1美元的Luna,然后卖出$Luna获利。

Anchor Protocol(以下简称Anchor)是Terra官方在2021年3月推出的DeFi平台,本质是Lending,与Compund类似。但 Ancho的特殊在于极高的APY(Annual Percentage Yield,即年化收益率),始终维持在20%左右。在高年化的刺激下,用户对UST的需求暴涨,这也是UST的业务核心。在Terra 生态中,Anchor作为“国有银行”的角色,承诺了20% 的超高活期收益率,以此吸收公众存款(以 UST 的形式)。

(2)收支模型:入不敷出,埋下隐患

Anchor 的主要收入来自于借款利息+借款抵押物的 PoS 奖励收入(目前为 bLUNA 和 bETH)+清算罚金;Anchor 的主要支出是约20%年化的存款利息,Anchor本身也为借款人提供了较高的ANC代币补贴,为了维持ANC的代币价格,Anchor还面临着额外的ANC代币价格维护成本,即解决ANC代币的卖压问题。

这便是UST和Luna的收支模型,根据目前UST和Luna的体量,每年需要额外承担十亿美金左右的运营成本,光靠Anchor自己显然是无法承担这笔开支的。所以,在2022年2月,在Anchor的储备池即将消耗完的情况下,LFG宣布为 Anchor 拨款4.5亿 UST,以充实其储备池。这印证了一点:Anchor与其他借贷协议不同,其本质是Terra计划经济体的一个组成部分,它当下的商业运作并非为了追求盈利,而是一个由Terra官方提供资金的、为UST规模扩张提供补贴的场景化产品。

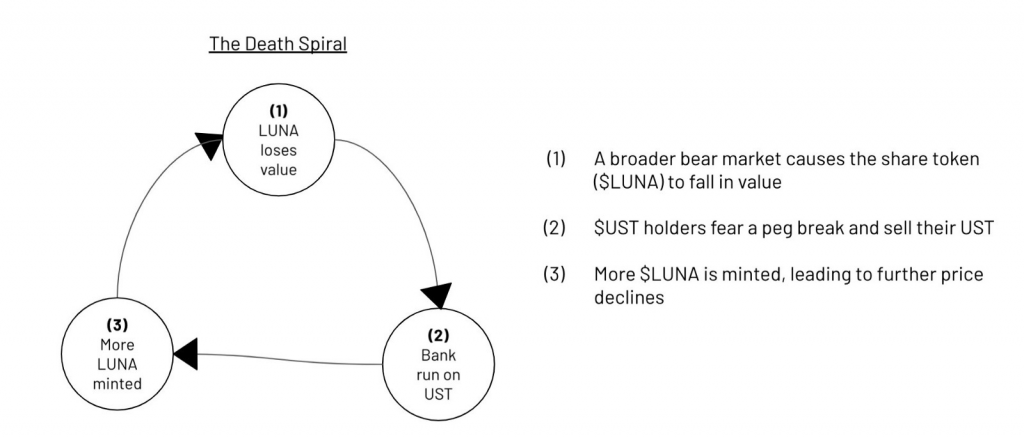

(3)死亡螺旋的产生

通过以上分析,可以看出Terra的完整逻辑是:通过Anchor自造场景、塑造稳定币需求;需求推动 UST 的铸造规模,吸引用户进场;用户不断进场,造就生态的数据表现(TVL、地址数、项目数等)并逐步推高Luna价格;项目方或基金会通过Luna套现资金,并进行补贴,维持高年化收益,以此循环。

如果以上循环稳定,UST是 Luna 的发动机,Luna 是 UST 的稳定器,更多Web3项目和用户涌入,两者相互作用,走势向好时,形成正向螺旋。

但当Luna 相对于稳定币的市值变低、交易深度减小,担保物就会出现不足,稳定币的脱锚风险就会变大,维护共识的成本就越高,陷入死亡螺旋。比如,市场整体大跌,Luna也不能幸免时,或当有人可以阻击Luna价格时,死亡螺旋就会出现。

(4)死亡螺旋出现的门槛有多高,风险有多大?

项目方当然意识的到保持循环和补贴来源的重要性,也在采取措施增加产量储备。Anchor 正在添加新的抵押资产:bLuna、bETH、wasAVAX、bATOM,这也将有助于增加 Anchor 的利润。引入锚动态速率,根据提案,锚定收益率将以每月 1.5% 的速度下降,最低 APY 设置为 15%,将在3个月内达到,但如果Anchor 的APY 低于人们希望,人们对UST和 Luna的需求就会下跌,UST需求变小,将铸造更多 Luna, Luna的价格下跌。

所以,死亡螺旋的出现可能来自于市场行情整体下跌,Anchor APY下降,针对性阻击Luna价格三种情况。目前看来,Terra死亡螺旋的出现几乎是必然的,风险很大。当然,LFG 的成立以及把 BTC 纳入 UST 的储备金和赎回物等动作之下,Terra生态也正在努力维持业务正向循环,但极端行情下,能否切实应对更多突发的复杂情况以及防止走向死亡螺旋,这一切仍然需要时间来验证。

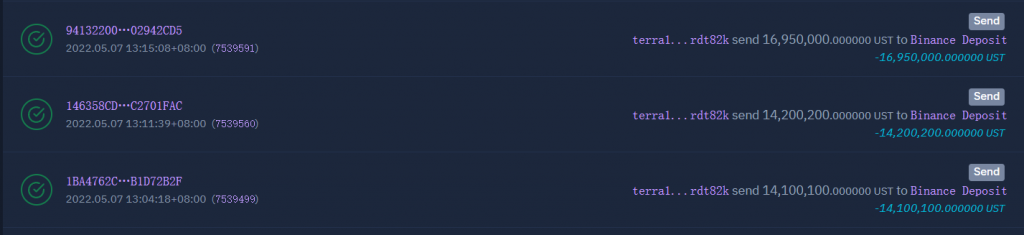

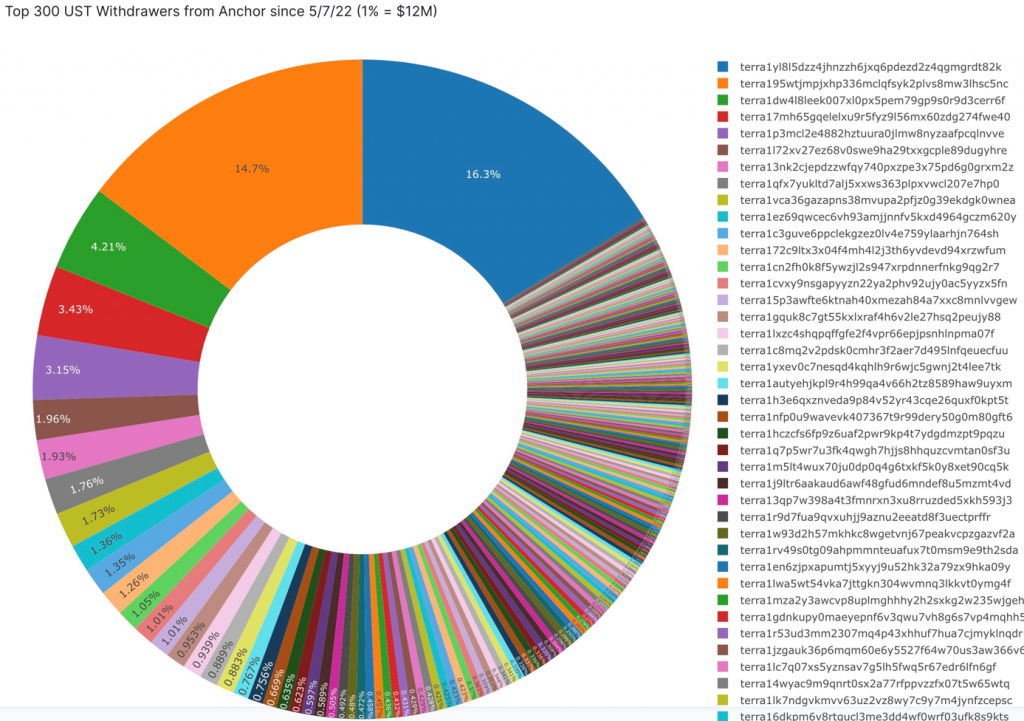

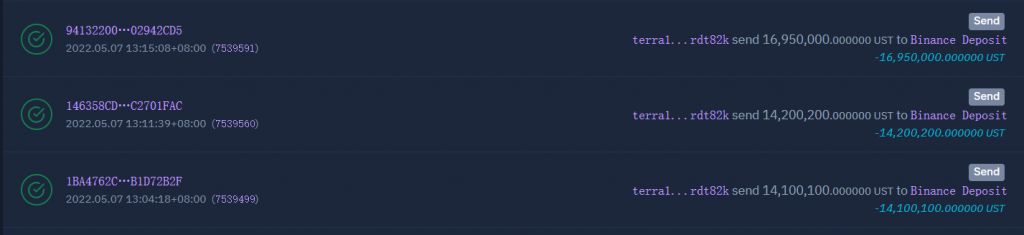

在5月7号至10号,鲸鱼用户terra1yl8l5dzz4jhnzzh6jxq6pdezd2z4qgmgrdt82k 3天时间内卖出了1.96亿UST;鲸鱼用户terra195wtjmpjxhp336mclqfsyk2plvs8mw3lhsc5nc 3天时间内卖出了1.76亿UST。

其中,terra1yl8l5dzz4jhnzzh6jxq6pdezd2z4qgmgrdt82k有4525万UST流向了币安交易所:

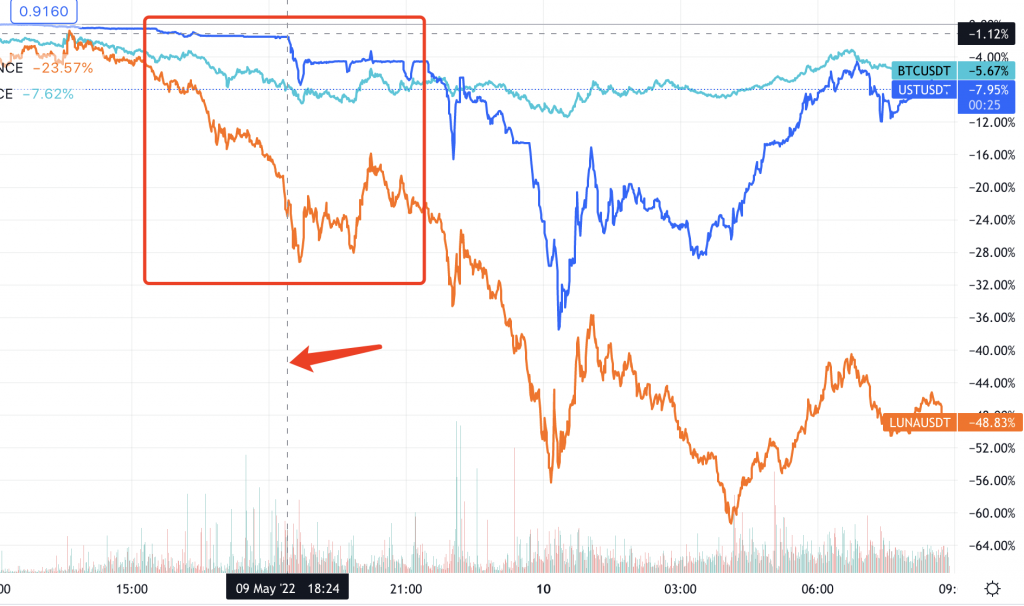

除UST价格脱锚外,从5月9日晚间,Luna的价格也出现了非常规的大幅下跌。双重打击之下,对UST脱锚的市场恐慌逐步形成,把UST拖入死亡螺旋。

可以看到,UST和Luna的价格下跌都是来自于价格的陡然非常规崩盘,巨鲸账户抛售的可能性很大,是针对Terra生态精准阻击的可能性很大。具体表现为:

- 单个玩家在Curve和Binance上进行了大量2.85亿美元的UST拋售。

- Luna上的大量空头。

- 数百条推特帖子连续抹黑Terra和UST生态。

但不得不说的是,除了项目方损失意外,大量的普通投资者承受了巨大的损失。

截止5月9日,LFG共持有价值约 35 亿美元的比特币储备,专为极端情况下使用,仅用于紧急情况下的救市,只有在 LUNA 稳定机制失效的时候,才会动用紧急储备。这就意味着在 UST 被大量抛售、LUNA价格急剧下跌的极端情况下,比特币作为与 Terra 经济体相关性不强的外汇储备,为 Terra 干预汇率(保持和美元的锚定)增加了一个政策工具,比如此次。

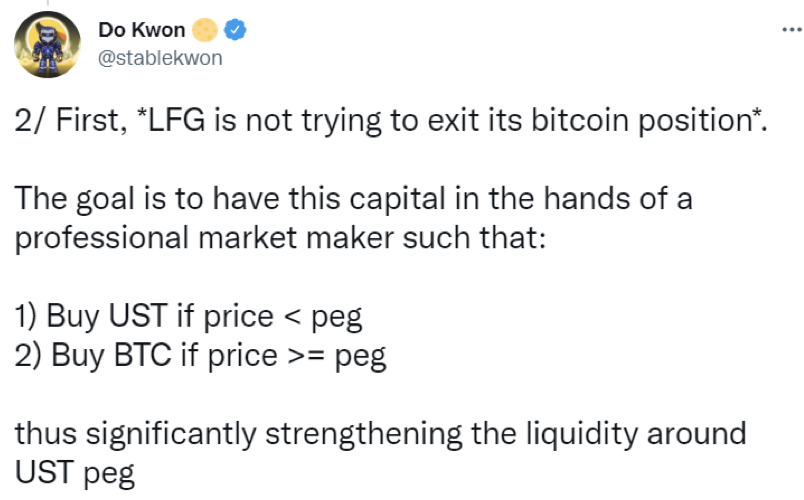

LFG比特币钱包地:bc1q9d4ywgfnd8h43da5tpcxcn6ajv590cg6d3tg6axemvljvt2k76zs50tv4q在5月10日产生了两笔大额转出,分别为28205BTC和42530BTC,其中,28205BTC这笔交易资金直接流向了疑似Binance的钱包地址。

根据Terra项目创始人Do Kwon描述,BTC的出售可以为购买UST提供资金支持,从而稳定UST的币价。LFG比特币地址的资金流动符合Do Kwon所描述的就是策略。关于BTC的来源,根据cointelegraph消息,在5月5日,LFG就通过Genesis OTC和Three Arrows Capital购买了37863BTC用于服务UST的币价稳定性。

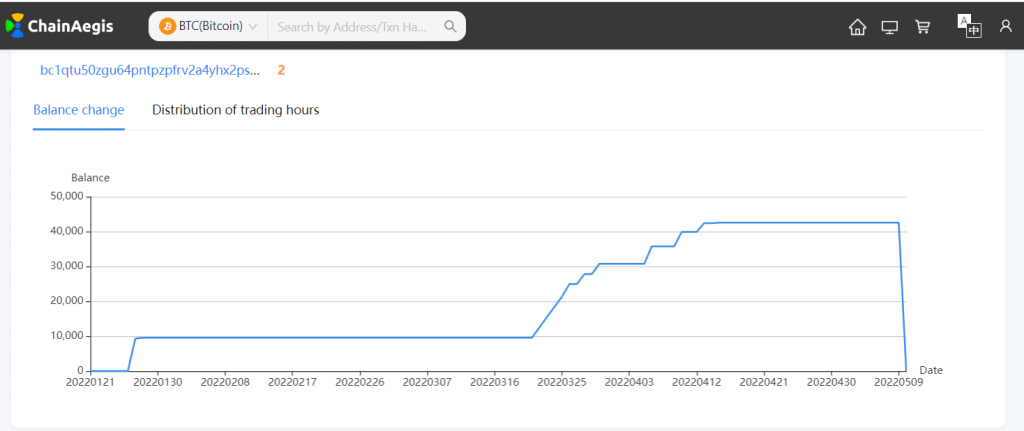

ChainAegis平台也对LFG地址的资金余额历史进行了记录:

可以看到,2022年3月以来,LFG一直在加大对BTC的储备量,最高至42350BTC。就在5月10日当天,LFG地址用掉了所有积累的BTC储备,并在当天额外转入并消耗了28205BTC。截至发稿,该地址一共输出70736BTC,用于稳定5月10日的UST价格崩盘,当前UST价格回到$0.9以上,较低点($0.6879)大幅回升,但距离1美元的锚定价格仍然有差距,脱锚仍然没有完全解决。

综合来说,从LFG的救市能力和Luna发展背景来看,项目方和基金会的能力是非常强悍的。但在业务模型存在死亡螺旋的阴影下,这不是一个平等的战争,攻击者调用10亿美金以内的资本在结合舆论造势,Terra项目方要付出数倍的资金投入和经历才能流转局面。所以,后续类似的风险事件再次出现的可能性仍然很大,希望大家能谨慎投资。

SharkTeam也将继续跟踪和识别最大受益方,争取完整还原事件始末。像2021年的519一样,2022年的510也是一个里程碑,值的我们深入分析和理解。

如有侵权请联系:admin#unsafe.sh