2024-4-26 15:27:0 Author: darkwhite666.blogspot.com(查看原文) 阅读量:12 收藏

Il "Cash & Carry" è basato sulla componente temporale di un futures. Sostanzialmente se compro un asset nel mercato spot, lo sto comprando al prezzo reale in quel momento. Se invece investo in un futures lo comprerò (o venderò) ad una certa data nel futuro (scadenza). Per applicare questa strategia, cosa andrò a fare?

1) Holdo una posizione spot (ad esempio 1 ETH o 1 BTC) quindi sono "long" (mi auspico che il prezzo aumenti)

2) Apro una posizione short sul future a scadenza (media/lunga distanza)

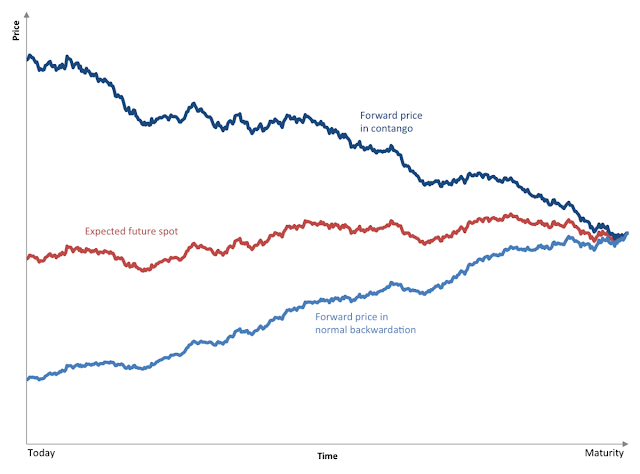

L'obiettivo sarà guadagnare sul premium (differenza di prezzo) quando si verifica la situazione di "contango" (cioè un aspettativa molto bullish a lungo termine per quell'asset). Ricordo che un future ha 2 caratteristiche: "contango" (future costa più dello spot) e "backwardation" (future scontato rispetto allo spot).

Se io holdo 1 BTC "spot", lo short sul future dovrà avere lo stesso size: 1 BTC (delta neutral). Ovviamente posso utilizzare anche la leva. In seguito aspetterò la scadenza del future. All'avvicinarsi della scadenza, il prezzo del future convergerà con il prezzo spot dello stesso asset, per questo motivo per avere un premium maggiore è necessario applicare questa strategia lontano dalla scadenza. Ad esempio holdo 1 BTC quando il prezzo è di 40.000$ e il future che scade tra 6 mesi vede un prezzo di 45000$ (ho un premium di 5000$). Per applicarla su Bybit: derivatives/inverse contract/Futures/BTCUSD (data di scadenza). Come margine utilizzerò la cripto stessa (ad esempio BTC e non USDT in "inverse derivatives account"). Se il prezzo di Bitcoin sale durante il periodo, realizzerai un profitto, poiché hai venduto il contratto futures a un prezzo più alto di quello al quale hai acquistato i BTC (spot). Teoricamente tu potresti utilizzare una strategia simile anche con lo staking: se deposito un asset in staking e contemporaneamente vado "short", sarebbe un guadagno assicurato (staking rewards). Tuttavia il prezzo del futures prezza già questa situazione.

如有侵权请联系:admin#unsafe.sh